Size: a a a

2020 November 23

Ситуация и впрямь складывается интересная. На первый взгляд, может показаться, что «умные деньги» убегают с рынка акций. Возможно, это действительно так. Тем более, что в последнее время значительно выросли цены корпоративных облигаций. К примеру, ETF на облигации Vanguard Total Bond Market Index Fund ETF Shares (BND US) с начала ноября вырос почти на 1%. Достаточно серьезный рост для данного инструмента.

Что это может означать? На мой взгляд, существует масса вариантов и объяснений текущей ситуации. Рынок акций действительно перегрет, особенно это касается акций компаний технологического сектора. Поэтому никто не может исключать серьезной коррекции.

С другой стороны, в этом году крупные фонды, скорее всего, неплохо заработали. Логично было бы предположить, что для сохранения годовых бонусов управляющие предпочитают в моменте не рисковать и постепенно выходить из акций в корпоративные бонды. Пришвартоваться в тихой гавани до конца года.

В случае если на рынке в этот период не произойдет никаких негативных событий, в январе все эти «умные деньги» могут снова вернуться в акции. Это всего лишь гипотеза, а как будет на самом деле – решит всемогущий рынок. Ну и нам с вами – пища для размышлений 😉

@bitkogan

Что это может означать? На мой взгляд, существует масса вариантов и объяснений текущей ситуации. Рынок акций действительно перегрет, особенно это касается акций компаний технологического сектора. Поэтому никто не может исключать серьезной коррекции.

С другой стороны, в этом году крупные фонды, скорее всего, неплохо заработали. Логично было бы предположить, что для сохранения годовых бонусов управляющие предпочитают в моменте не рисковать и постепенно выходить из акций в корпоративные бонды. Пришвартоваться в тихой гавани до конца года.

В случае если на рынке в этот период не произойдет никаких негативных событий, в январе все эти «умные деньги» могут снова вернуться в акции. Это всего лишь гипотеза, а как будет на самом деле – решит всемогущий рынок. Ну и нам с вами – пища для размышлений 😉

@bitkogan

По исследованию Markit, в американской экономике наблюдается значительное оживление, несмотря на рост заболеваемости.

Рынок этого не ожидал.

Индекс деловой активности в США в секторе услуг составил 57,7 при прогнозе 55, а в производственном секторе – 56,7 при прогнозе 53.

Рост деловой активности обусловлен увеличением спроса и ростом количества работников. Более того, ожидания как в секторе услуг, так и в промышленном секторе оказались позитивными, как никогда.

Таких высоких значений индекс деловой активности в США не принимал с марта 2015 года.

Судя по всему, государству все-таки удается поддержать экономику.

@bitkogan

Рынок этого не ожидал.

Индекс деловой активности в США в секторе услуг составил 57,7 при прогнозе 55, а в производственном секторе – 56,7 при прогнозе 53.

Рост деловой активности обусловлен увеличением спроса и ростом количества работников. Более того, ожидания как в секторе услуг, так и в промышленном секторе оказались позитивными, как никогда.

Таких высоких значений индекс деловой активности в США не принимал с марта 2015 года.

Судя по всему, государству все-таки удается поддержать экономику.

@bitkogan

2020 November 24

Доброе утро, друзья!

Вчерашние оптимистичные данные, свидетельствующие о более энергичном, чем ожидалось, восстановлении американской экономики, достаточно сильно повлияли на общую картинку.

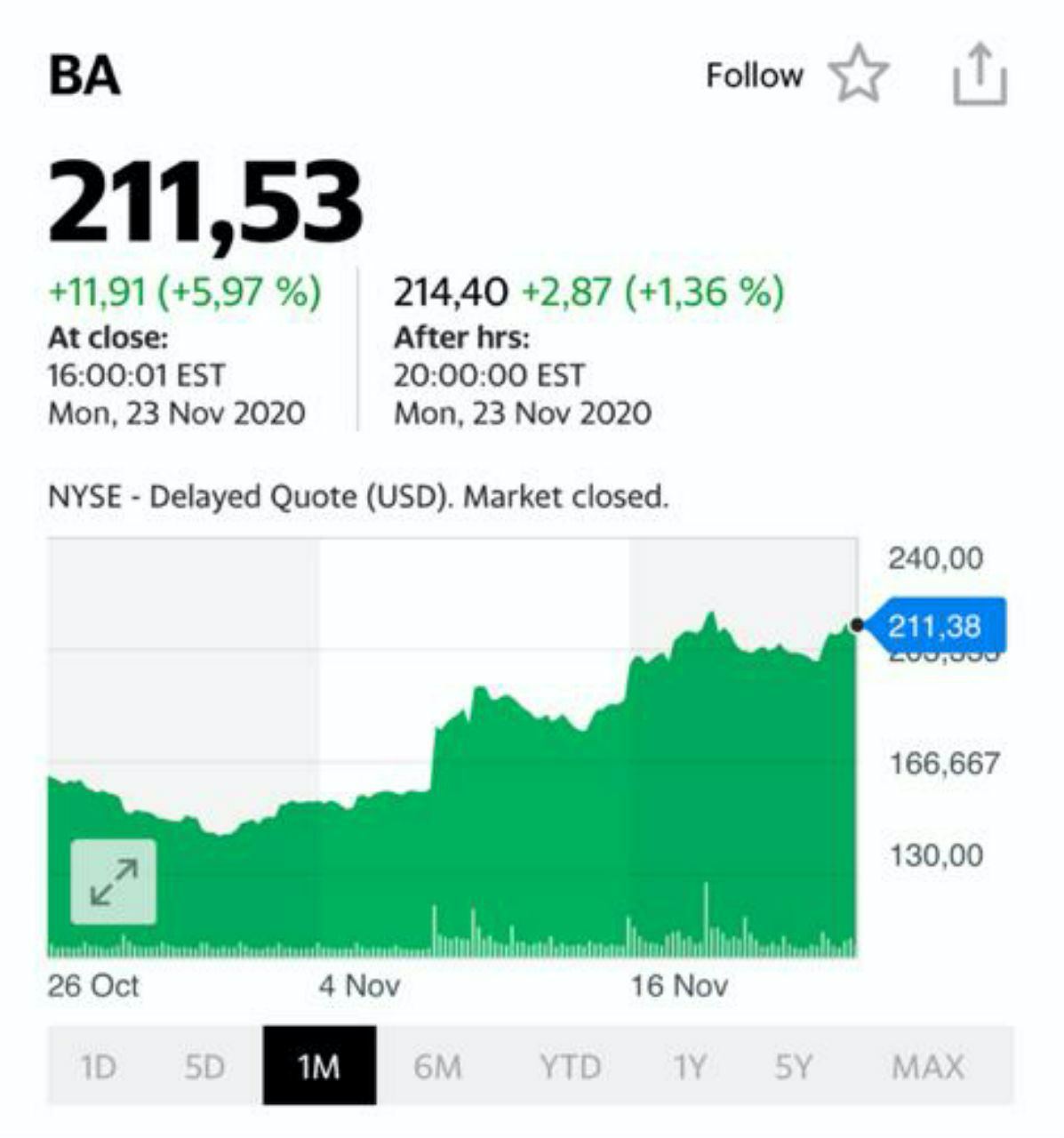

1. Продолжился бодрый рост американских фондовых индексов. При этом основные бенефициары роста – пострадавшие ранее отрасли. Особенно производители самолетов и комплектующих к ним, нефтянка и нефтесервисные компании, металлургия, банковский сектор, гостиничный бизнес и т.д.

2. Продолжился рост коммодитиз. Не зря я обращал внимание на цены на медь – они впереди планеты всей. Судя по всему, рост имеет шанс продолжиться. То же касается цен на продовольствие, нефть и т.д.

3. Основной пострадавший – рынок драгметаллов. Инвесторы забирают оттуда средства с тем, чтобы вложить их в ранее депрессивные сектора.

4. Рынок валют практически замер на месте. Американский доллар попытался было вчера расти вследствие хороших новостей.

Все, вроде, замечательно. Эдакий тотальный RISK ON. Ралли вседозволенности, если хотите.

Однако, как отблески будущих гроз, то тут, то там проскальзывают очень грустные прогнозы:

«В общей сложности крупным инвесторам «предстоят «вынужденные продажи» на сумму около 300 млрд долларов, предупреждают аналитики JP Morgan.»

«На этой неделе эксперты Bank of America сообщили о том, что оптимизм на рынке акций достиг экстремальных значений и посоветовали продавать. В частности, доля акций в портфелях крупных инвесторов взлетела до рекордных уровней с января 2018 года, объем наличных в их портфелях опустился до минимальных значений с апреля 2015 года, а ожидания экономического роста и вовсе бьют двадцатилетние рекорды (91% участников опроса, который провел банк, смотрят в будущее с оптимизмом).»

«Оптимизм на рынке акций достиг экстремальных значений, и добром это не закончится, предупреждает Bank of America.»

«Крах всего одной крупной компании может вызвать эффект домино и запустить финансовое цунами по всему миру, предупреждает глава SoftBank Масаеси Сон.»предупреждают аналитики JP Morgan.»

«На этой неделе эксперты Bank of America сообщили о том, что оптимизм на рынке акций достиг экстремальных значений и посоветовали продавать. В частности, доля акций в портфелях крупных инвесторов взлетела до рекордных уровней с января 2018 года, объем наличных в их портфелях опустился до минимальных значений с апреля 2015 года, а ожидания экономического роста и вовсе бьют двадцатилетние рекорды (91% участников опроса, который провел банк, смотрят в будущее с оптимизмом).»

«Оптимизм на рынке акций достиг экстремальных значений, и добром это не закончится, предупреждает Bank of America.»

«Крах всего одной крупной компании может вызвать эффект домино и запустить финансовое цунами по всему миру, предупреждает глава SoftBank Масаеси Сон.»

Итак, что имеем с гуся?

1. Зашкаливающий оптимизм рынков.

2. Резкое снижение остатков кэша на счетах. Выход инвесторов из защитных активов. Все устремились в акции.

3. Предупреждения серьезных инвесторов – «ребята, будьте осторожны».

Я на этой волне буду:

1. Играть по тренду, одновременно сокращая рискованные позиции за счет неторопливой частичной фиксации прибылей.

2. Не торопясь увеличивать долю защитных инструментов – кэша, бондов надежных корпораций, золота. Хотя золото, похоже, дополнительно покупать пока рано. Есть шанс на дополнительное снижение актива из-за технических распродаж. Минимально – на 3-4%. Максимально – на 8-10%. Так что, если увижу 1750 – начну увеличивать позицию. Если еще пониже – возможно, добавлю.

В шорты входить не буду, но и поддаваться эйфории может быть очень опасно.

@bitkogan

Вчерашние оптимистичные данные, свидетельствующие о более энергичном, чем ожидалось, восстановлении американской экономики, достаточно сильно повлияли на общую картинку.

1. Продолжился бодрый рост американских фондовых индексов. При этом основные бенефициары роста – пострадавшие ранее отрасли. Особенно производители самолетов и комплектующих к ним, нефтянка и нефтесервисные компании, металлургия, банковский сектор, гостиничный бизнес и т.д.

2. Продолжился рост коммодитиз. Не зря я обращал внимание на цены на медь – они впереди планеты всей. Судя по всему, рост имеет шанс продолжиться. То же касается цен на продовольствие, нефть и т.д.

3. Основной пострадавший – рынок драгметаллов. Инвесторы забирают оттуда средства с тем, чтобы вложить их в ранее депрессивные сектора.

4. Рынок валют практически замер на месте. Американский доллар попытался было вчера расти вследствие хороших новостей.

Все, вроде, замечательно. Эдакий тотальный RISK ON. Ралли вседозволенности, если хотите.

Однако, как отблески будущих гроз, то тут, то там проскальзывают очень грустные прогнозы:

«В общей сложности крупным инвесторам «предстоят «вынужденные продажи» на сумму около 300 млрд долларов, предупреждают аналитики JP Morgan.»

«На этой неделе эксперты Bank of America сообщили о том, что оптимизм на рынке акций достиг экстремальных значений и посоветовали продавать. В частности, доля акций в портфелях крупных инвесторов взлетела до рекордных уровней с января 2018 года, объем наличных в их портфелях опустился до минимальных значений с апреля 2015 года, а ожидания экономического роста и вовсе бьют двадцатилетние рекорды (91% участников опроса, который провел банк, смотрят в будущее с оптимизмом).»

«Оптимизм на рынке акций достиг экстремальных значений, и добром это не закончится, предупреждает Bank of America.»

«Крах всего одной крупной компании может вызвать эффект домино и запустить финансовое цунами по всему миру, предупреждает глава SoftBank Масаеси Сон.»предупреждают аналитики JP Morgan.»

«На этой неделе эксперты Bank of America сообщили о том, что оптимизм на рынке акций достиг экстремальных значений и посоветовали продавать. В частности, доля акций в портфелях крупных инвесторов взлетела до рекордных уровней с января 2018 года, объем наличных в их портфелях опустился до минимальных значений с апреля 2015 года, а ожидания экономического роста и вовсе бьют двадцатилетние рекорды (91% участников опроса, который провел банк, смотрят в будущее с оптимизмом).»

«Оптимизм на рынке акций достиг экстремальных значений, и добром это не закончится, предупреждает Bank of America.»

«Крах всего одной крупной компании может вызвать эффект домино и запустить финансовое цунами по всему миру, предупреждает глава SoftBank Масаеси Сон.»

Итак, что имеем с гуся?

1. Зашкаливающий оптимизм рынков.

2. Резкое снижение остатков кэша на счетах. Выход инвесторов из защитных активов. Все устремились в акции.

3. Предупреждения серьезных инвесторов – «ребята, будьте осторожны».

Я на этой волне буду:

1. Играть по тренду, одновременно сокращая рискованные позиции за счет неторопливой частичной фиксации прибылей.

2. Не торопясь увеличивать долю защитных инструментов – кэша, бондов надежных корпораций, золота. Хотя золото, похоже, дополнительно покупать пока рано. Есть шанс на дополнительное снижение актива из-за технических распродаж. Минимально – на 3-4%. Максимально – на 8-10%. Так что, если увижу 1750 – начну увеличивать позицию. Если еще пониже – возможно, добавлю.

В шорты входить не буду, но и поддаваться эйфории может быть очень опасно.

@bitkogan

Несколько слов по валютным рынкам.

Ситуация достаточно любопытная и заставляет хорошенько задуматься.

С одной стороны, на рынках царит, как уже говорилось ранее, тотальный RISK ON.

Что это означает?

Наверх 🔼:

- Валюты развивающихся стран

- Большинство валют развитых стран, кроме традиционно защитных

- Рынки акций

- Рынки коммодитиз

- Нефть

Вниз 🔽:

- Доллар

- UST (доходности, соответственно, немного подрастают).

Вроде бы, именно так все сейчас и происходит. Что заставляет задуматься?

Казалось бы, с чего вдруг турецкой лире, демонстрировавшей в последние дни радость восстановления, снова резко уходить в пике?

Ну... У османов свои игры. Допустим.

А с чего тогда перестал укрепляться юань?

Судя по всему, дальнейшее укрепление юаня явно начинает вредить китайской экономике.

Хорошо. И с этим все ясно.

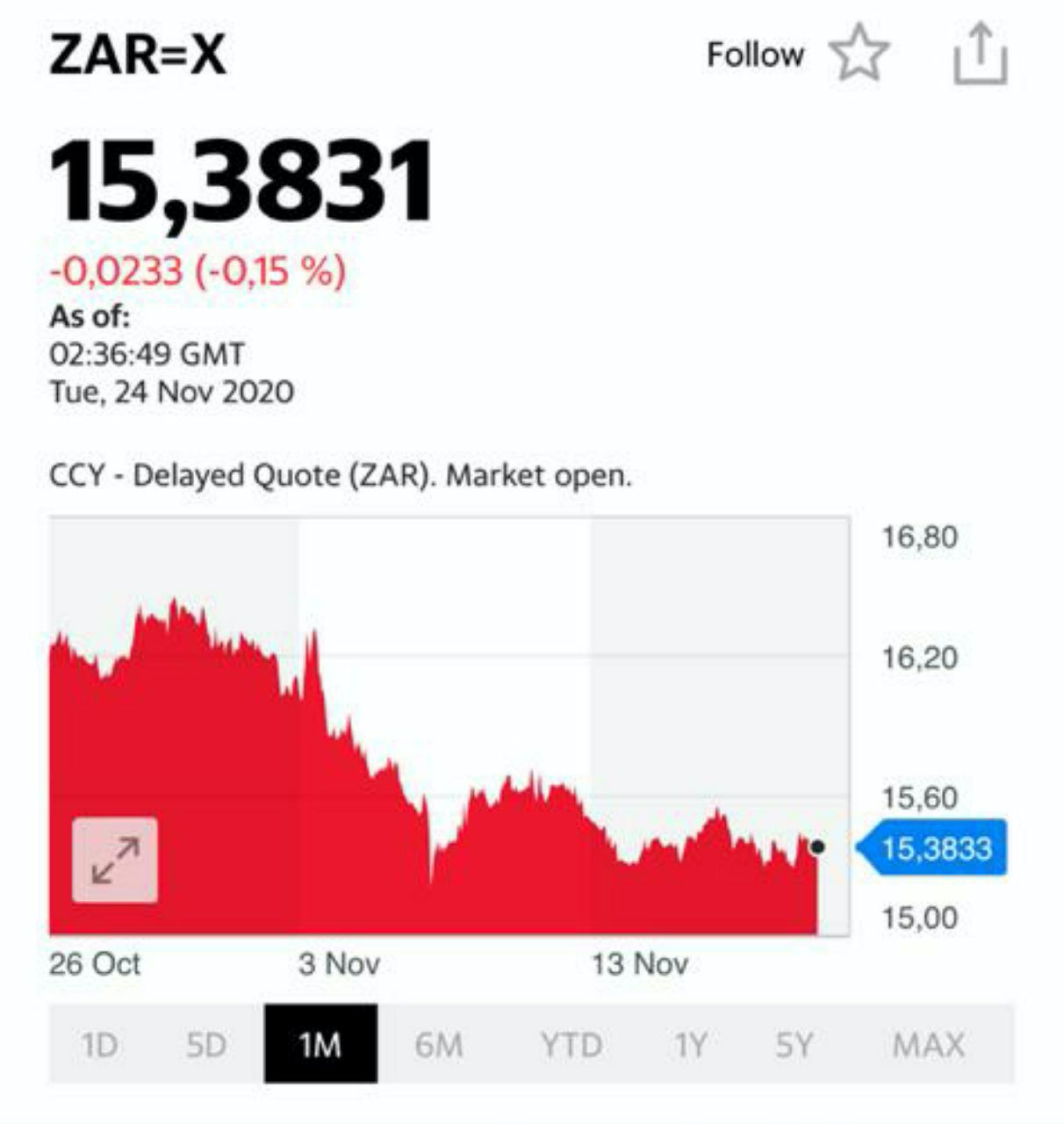

А почему рубль на стремительно растущей нефти не хочет сильно укрепляться? Эдак до 74-75.

Ах, ну да. В новой администрации США одно за другим появляются имена тех, кто активно поддерживает тему антироссийских санкций.

И с этим, вроде, разобрались.

А почему тогда в последние дни опять начал проседать бразильский реал?

Тоже какая-то своя история?

К чему я все это? Валюты развивающихся стран – достаточно тонкий барометр происходящих или ожидаемых событий. Я бы внимательно за ними посматривал. Причем не за одной, а именно за всеми в комплексе. Зачастую их движение, за отдельными отклонениями, выглядит весьма синхронным.

И если мы вдруг заметим, что то одна, то другая, то третья валюты вдруг затеивают какие-то интересные «танцы» – начинаем готовиться к неприятностям.

@bitkogan

Ситуация достаточно любопытная и заставляет хорошенько задуматься.

С одной стороны, на рынках царит, как уже говорилось ранее, тотальный RISK ON.

Что это означает?

Наверх 🔼:

- Валюты развивающихся стран

- Большинство валют развитых стран, кроме традиционно защитных

- Рынки акций

- Рынки коммодитиз

- Нефть

Вниз 🔽:

- Доллар

- UST (доходности, соответственно, немного подрастают).

Вроде бы, именно так все сейчас и происходит. Что заставляет задуматься?

Казалось бы, с чего вдруг турецкой лире, демонстрировавшей в последние дни радость восстановления, снова резко уходить в пике?

Ну... У османов свои игры. Допустим.

А с чего тогда перестал укрепляться юань?

Судя по всему, дальнейшее укрепление юаня явно начинает вредить китайской экономике.

Хорошо. И с этим все ясно.

А почему рубль на стремительно растущей нефти не хочет сильно укрепляться? Эдак до 74-75.

Ах, ну да. В новой администрации США одно за другим появляются имена тех, кто активно поддерживает тему антироссийских санкций.

И с этим, вроде, разобрались.

А почему тогда в последние дни опять начал проседать бразильский реал?

Тоже какая-то своя история?

К чему я все это? Валюты развивающихся стран – достаточно тонкий барометр происходящих или ожидаемых событий. Я бы внимательно за ними посматривал. Причем не за одной, а именно за всеми в комплексе. Зачастую их движение, за отдельными отклонениями, выглядит весьма синхронным.

И если мы вдруг заметим, что то одна, то другая, то третья валюты вдруг затеивают какие-то интересные «танцы» – начинаем готовиться к неприятностям.

@bitkogan